原标题:山西证券:给予首旅酒店增持评级

山西证券股份有限公司王冯,张晓霖近期对首旅酒店进行研究并发布了研究报告《储备酒店数量丰厚,景区收入大幅提升》,本报告对首旅酒店给出增持评级,当前股价为14.26元。

首旅酒店(600258)

事件描述

公司发布2023年财务报告,期内实现营收77.93亿元/+53.1%,归母净利润7.95亿元/同比增加13.77亿元,扣非归母净利润7.19亿元/同比增加13.93亿元,业绩端同比扭亏为盈,EPS0.71元,拟向全体股东每股派发0.22元(含税)。2023Q4实现营收18.82亿元/+50.4%,归母净利润1.1亿元/同比增加3.62亿元,扣非归母净利润0.94亿元/同比增加3.72亿元。

事件点评

公司酒店运营、管理能力持续提升。酒店运营收入53.34亿元/+47.52%,毛利率21.34%/+27.73pct,占收入比重68.45%/-2.59pct;酒店管理收入19.42亿元/+50.8%,毛利率76.07%/+2.62pct,占比24.93%/-0.38pct;年内旅游市

场快速恢复,三亚南山景区接待游客量600多万人次,景区收入5.16亿元/+177.35%,较2019年同期提升14.79%。

新开店进程持续提速,继续聚焦中高端酒店发展,存量经济型酒店产品升级NEO3.0。年内公司新开店1203家/+36.86%,Q1/Q2/Q3/Q4分别新开业210家/316家/337家/340家,新开酒店进程不断提速。其中净开中高端酒店204家/+53.38%,中高端酒店占比提升至27.48%/+2.12pct,中高端酒店收入占比达58.34%/+5.29pct。如家NEO3.0酒店数量占比提升至58.52%/+9.05pct,提升如家酒店品牌整体形象。期末储备门店2035家,为2024年新开店提供坚实基础。

全年来看中高端酒店RevPAR提升显著,经济型酒店入住率超过70%。2023公司全部酒店RevPAR154元/+58.4%、恢复至2019年同期97.3%,ADR235元/+28.2%,OCC65.7%/+12.5pct。其中经济型/中高端/轻管理酒店RevPAR分别为138元/209元/89元,同比分别+60.7%/+62.1%/+44.6%;ADR分别为196元/311元/163元,同比分别+29.6%/+29.1%/+12.1%;OCC分别为

70.4%/67.1%/54.7%,同比分别+13.6pct/+13.7pct/+12.3pct。

公司全部酒店RevPAR恢复至2019年同期91.2%,不含轻管理酒店RevPAR恢复至2019年同期100.3%。其中经济型/中高端/轻管理酒店RevPAR分别为122元/188元80元/,同比分别+43.2%/+52.8%/+26.1%;ADR分别为182元/290元/156元,同比分别+20%/+22.5%/+7%;OCC分别为67.3%/64.9%/51.2%,同比分别+10.9pct/+12.8pct/+7.8pct。

期内公司毛利率38.12%/+22.42pct,净利率10.41%/+23.56pct。整体费用率23.48%/-4.93pct,其中销售费用率6.34%/+1.54pct系酒店市场复苏、公司增加营销推广人员及活动;管理费用率11.17%/-2.38pct;研发费用率0.83%/-0.35pct;财务费用率5.14%/-3.74pct系公司租赁负债产生利息费用、归还银行借款利息支出较上年同期减少。经营活动产生现金流净额40.13亿元/+170.62%。

投资建议

公司受益于商旅出行和休闲旅游市场景气度提升有望持续改善业绩。我们预计公司2024-2026年EPS分别为0.86\0.91\1.01元,对应公司3月29日收盘价14.26元,2024-2026年PE分别为16.5\15.6\14.2倍,维持“增持-A”评级。

风险提示

公司经营成本上升风险;新开店不及预期风险;居民消费恢复不及预期风险。

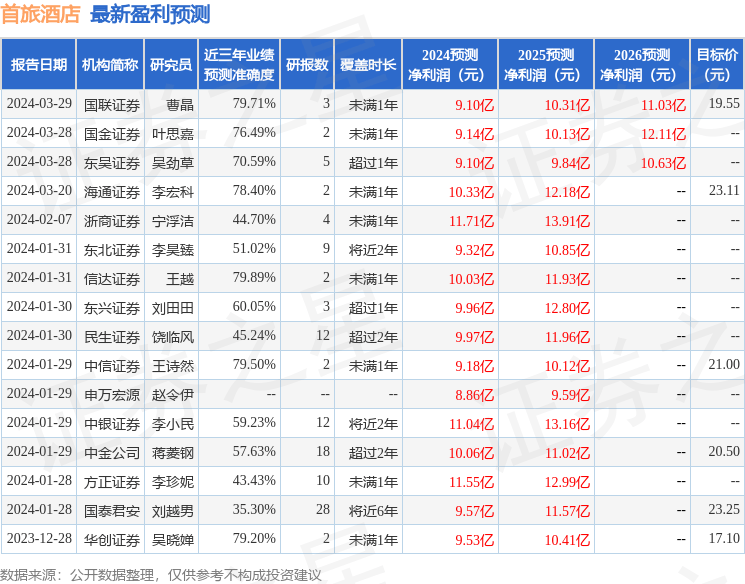

证券之星数据中心根据近三年发布的研报数据计算,信达证券王越研究员团队对该股研究较为深入,近三年预测准确度均值为79.89%,其预测2024年度归属净利润为盈利10.03亿。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级12家,增持评级6家;过去90天内机构目标均价为21.85。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。返回搜狐,查看更多

责任编辑: